Polskie banki są w dobrej kondycji. Ciąży im jednak nierozwiązana kwestia kredytów frankowych i koszty wynikające z powszechnych wakacji kredytowych.

Takich perturbacji, z jakimi mamy do czynienia obecnie w sektorze bankowym, nie było od czasu upadku Lehman Brothers w 2008 roku, który zapoczątkował światowy kryzys finansowy. Upadłość kolejnych podmiotów rynku finansowego w USA, na czele z Silicon Valley Bank (SVB), kłopoty szwajcarskiego Credit Suisse, zakończone przejęciem przez UBS, i problemy Deutsche Banku wywołują obawy o rozprzestrzenienie się kryzysu na inne kraje, także Polskę. To z kolei rodzi pytanie o kondycję rodzimych banków i ich odporność na zawirowania na świecie.

Podobnie jak instytucje amerykańskie – na co zwracał uwagę podczas niedawnego Forum Bankowego przewodniczący Komisji Nadzoru Finansowego Jacek Jastrzębski – polskie banki charakteryzują się wysokim poziomem zaangażowania w obligacje skarbowe (które zostały w Polsce wyłączone z podatku bankowego, co dodatkowo skłania do inwestycji). To z kolei stanowi istotny element ryzyka dla całego sektora, co mieliśmy okazję obserwować niedawno w USA.

Za oceanem obecne problemy instytucji finansowych rozpoczęły się od upadku Silicon Valley Bank. Jego przyczyn należy szukać między innymi w bardzo wysokim udziale obligacji w aktywach banku i ich przecenie, do jakiej doszło na skutek podwyżek stóp procentowych. To z kolei doprowadziło do potężnych strat SVB, który zmuszony był wcześniej (czyli przed terminem zapadalności) sprzedać portfel obligacji skarbowych, aby starczyło mu pieniędzy na zwrot środków klientom, którzy zaczęli wycofywać je z banku. Ostatecznie SVB nie poradził sobie z tzw. runem na bank (masową wypłatą depozytów przez klientów w obawie o utratę płynności przez bank) i upadł.

Choć udział obligacji skarbowych w aktywach rodzimych banków nie jest aż tak duży, jak w instytucjach amerykańskich, to jednak zwrócił uwagę polskiego nadzorcy.

- Z doświadczeń amerykańskich widzimy, że tego ryzyka (związanego z dużym zaangażowaniem banków w obligacje skarbowe – przyp. red.) nie można lekceważyć. Jako nadzór finansowy musimy też w tym kontekście przestrzec przed pokusą pewnej ucieczki od podatku bankowego. Naszą rolą jest zwrócenie uwagi na to, że to może mieć istotne konsekwencje, jeżeli scenariusz rozwinie się w kierunku np. istotnej przeceny tych instrumentów – mówił Jacek Jastrzębski.

Z danych Ministerstwa Finansów wynika, że banki mają w portfelach ok. 415 mld zł skarbowych papierów wartościowych (stan na koniec stycznia 2023 roku). Na razie nic nie wskazuje na to, że będą zmuszone je sprzedać przed terminem, co doprowadziłoby do realnej straty.

Jak bowiem uspokajał przewodniczący KNF, w Polsce nie widać żadnych objawów wycofywania depozytów z banków i polski nadzór nie spodziewa się, żeby kłopoty instytucji zagranicznych wpłynęły bezpośrednio na polski sektor. Mogą jednak stanowić sygnał ostrzegawczy. Jacek Jastrzębski podkreślił, że zaistniała sytuacja pokazuje także, jakie ryzyko dla banków niosą ze sobą duże podwyżki stóp procentowych.

- Wysokie stopy procentowe przekładają się na świetne wyniki banków, ale ten przykład (SVB – przyp. red.) pokazuje istotne ryzyka wzrostu stóp procentowych dla sektora bankowego. To są sprawy mogące się przekuć w realne problemy dla banków – podkreślił przewodniczący KNF.

Dobrą wiadomością dla rodzimych banków jest jednak prawdopodobne zakończenie podwyżek stóp procentowych w Polsce. Ich wysokość pozostaje na niezmienionym poziomie od września 2022 roku, a sygnały płynące z Rady Polityki Pieniężnej wskazują, że raczej nie planuje ona powrotu do ich podnoszenia.

Polskie banki w przeciwieństwie do amerykańskich instytucji, które popadły w tarapaty, charakteryzują się także wysoką płynnością. Jak wynika z danych KNF, wskaźnik LCR (liquidity coverage ratio), pokazujący relację aktywów płynnych do wypływów netto, banków komercyjnych w styczniu 2023 roku wynosił 181 proc. (minimum regulacyjne to 100 proc.). KNF wskazuje ponadto, że na koniec stycznia 2023 r. wszystkie banki komercyjne spełniały obowiązującą normę płynności krótkoterminowej.

Na koniec stycznia 2023 r. wszystkie banki komercyjne spełniały obowiązującą normę płynności krótkoterminowej - LCR. Źródło: KNF

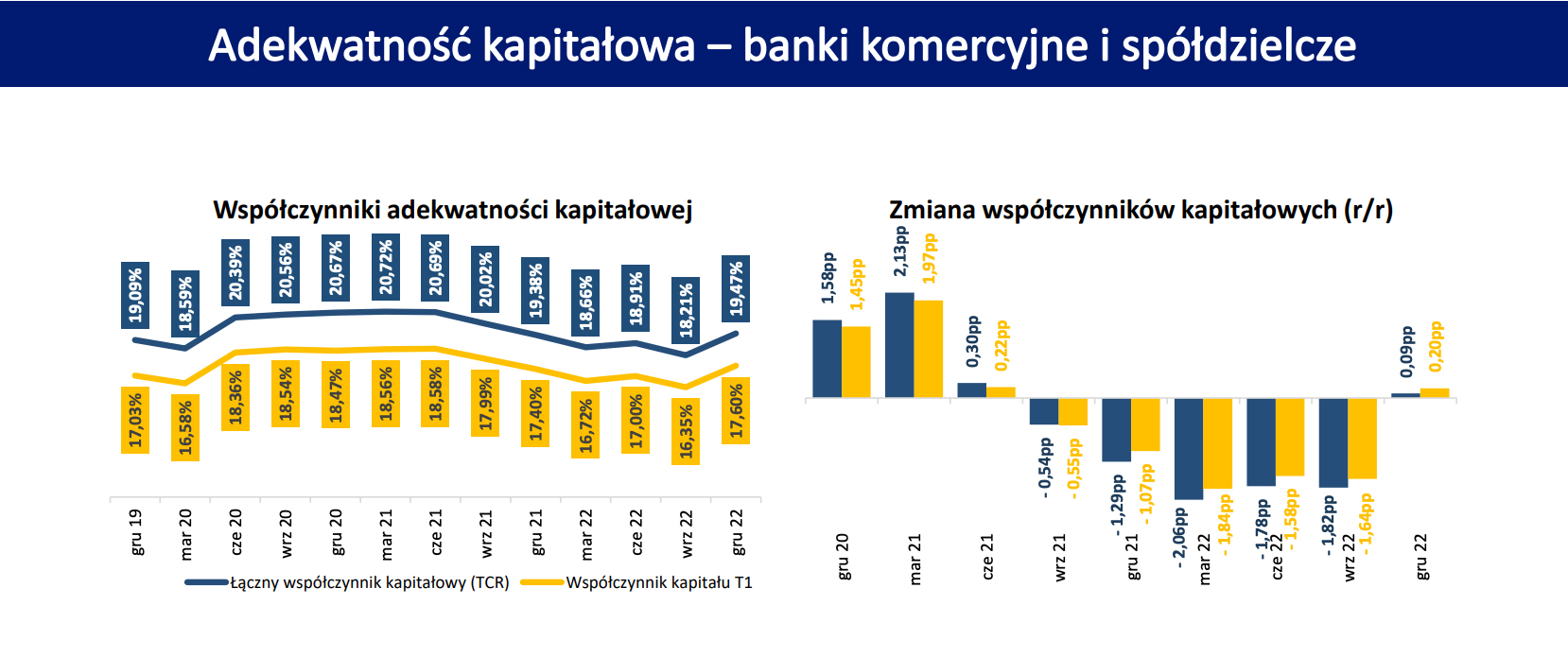

Na koniec stycznia 2023 r. wszystkie banki komercyjne spełniały obowiązującą normę płynności krótkoterminowej - LCR. Źródło: KNFRównież wskaźniki kapitałowe polskich banków utrzymują się na wysokich poziomach. Większość banków – jak podaje KNF – spełnia także wymogi dotyczące poziomów TCR (łączny współczynnik kapitałowy, który pokazuje, czy bank jest w stanie posiadanymi funduszami własnymi pokryć minimalny wymóg kapitałowy z tytułu ryzyka kredytowego, operacyjnego i pozostałych) i Tier 1 (wskaźnik kapitału podstawowego, czyli stosunek kapitału zakładowego banku do wszystkich jego aktywów ważonych ryzykiem). Jak podaje KNF, na koniec grudnia 2022 roku wskaźniki te były na poziomie 19,47 proc. (TCR) i 17,6 proc. (Tier 1).

Na koniec grudnia wskaźniki adekwatności kapitałowej sektora były na poziomie 19,47 proc. (TCR) i 17,6 proc. (T1). Źródło: KNF

Na koniec grudnia wskaźniki adekwatności kapitałowej sektora były na poziomie 19,47 proc. (TCR) i 17,6 proc. (T1). Źródło: KNFO sile i stabilności polskiego systemu bankowego mówiła także minister finansów Magdalena Rzeczkowska. W Radiu Zet zwróciła ona uwagę na różnice pomiędzy polskimi bankami a takimi instytucjami jak SVB, którego działalność koncentrowała się na jednej gałęzi gospodarki. Głównymi klientami banku były start-upy i fintechy, czyli branże obarczone dosyć sporym ryzykiem inwestycyjnym.

- Natomiast u nas ten kapitał jest zdywersyfikowany, również sposób zarządzania i nadzoru jest zdecydowanie lepszy w Europie i w Polsce, jeśli chodzi o system bankowy - mówiła minister finansów.

SVB zgodnie z amerykańskim prawem nie był bowiem objęty wszystkimi normami nadzorczymi, które w USA obowiązują tylko instytucje powyżej 250 mld dolarów aktywów. Tymczasem aktywa SVB nieznacznie przekraczały 200 mld dolarów. Oznacza to, że banku nie obwiązywały regulacje dotyczące największych instytucji. Nie musiał chociażby przeprowadzać stress testów zakładających skrajne scenariusze, np. na wypadek wzrostu stóp procentowych, do którego faktycznie doszło.

Prezes Związku Banków Polskich Krzysztof Pietraszkiewicz zwrócił uwagę na różnice w nadzorze nad bankami polskimi i amerykańskimi. Fot. Mat. pras. ZBP

Prezes Związku Banków Polskich Krzysztof Pietraszkiewicz zwrócił uwagę na różnice w nadzorze nad bankami polskimi i amerykańskimi. Fot. Mat. pras. ZBPNa różnice w nadzorze nad bankami polskimi i amerykańskimi wskazał także w rozmowie z WNP.PL prezes Związku Banków Polskich Krzysztof Pietraszkiewicz.

- Mamy do czynienia ze szczególną sytuacją, która wydarzyła się dlatego że – poza błędami, jakie popełnione zostały najwyraźniej w tym banku – przyjęto takie, a nie inne regulacje. Silicon Valley Bank nie musiał spełniać określonych wymogów, które są czymś naturalnym w naszym przypadku na rynku europejskim, dotyczących zarządzania kapitałem, płynnością i innymi wskaźnikami – powiedział Krzysztof Pietraszkiewicz.

Jak dodał, nadzór nad bankami w Polsce jest dużo bardziej restrykcyjny.

- Regulacje (sektora bankowego w Polsce – przyp. red.) są dużo bardziej dotkliwe, ale sprzyjają stabilności sektora bankowego i sektor bankowy to docenia. Zresztą polskie banki wielokrotnie odpowiadały pozytywnie na apele władz, aby przeznaczać zysk na fundusze własne, nie wypłacać dywidendy – zwrócił uwagę Krzysztof Pietraszkiewicz.

Polski system bankowy, mimo że jest stabilny i dobrze nadzorowany, ma jednak swoje poważne problemy, związane głównie z kredytami frankowymi.

- Od kilku lat nie możemy wypracować w Polsce jasnego stanowiska w sprawach dotyczących postępowania w sprawie kredytów frankowych – podkreślił w rozmowie z WNP.PL prezes ZBP.

Na kwestię kredytów frankowych wskazywał również przewodniczący KNF, który zaapelował do banków, aby starały się minimalizować ryzyko związane z tym problemem i aktywnie dążyły do zawierania ugód z frankowiczami. Jednocześnie dodał, że banki nie mogą liczyć na ustawowe rozwiązanie problemu kredytów frankowych, choć prace koncepcyjne powinny być prowadzone, aby „na wszelki wypadek takie rozwiązanie było przygotowane, żebyśmy mieli wizję rozwiązania”.

Sytuacji polskich banków nie poprawiła opublikowana 16 lutego tego roku opinia Rzecznika Generalnego Trybunału Sprawiedliwości Unii Europejskiej Anthony’ego Collinsa, który uznał, że banki nie mogą pobierać wynagrodzenia za korzystanie z kapitału w przypadku unieważnienia przez sąd umów o kredyt frankowy. Jeśli wyrok TSUE w tej kwestii, który dopiero przed nami, okaże się zgodny z tą opinią, będzie to oznaczać obciążenie rzędu 107-111 mld zł dodatkowo dla polskiego sektora bankowego, podał prezes ZBP, co – jego zdaniem – przełożyłoby się na zdolność banków do finansowania gospodarki.

- Suma tych obciążeń byłaby tak wielka, że duża część sektora bankowego musiałaby radykalnie zmniejszyć finansowanie gospodarki. A zmniejszenie finansowania gospodarki to kłopoty wielu firm, także upadek wielu firm, bo bez finansowania obrotowego czy inwestycyjnego tym by się to kończyło. To z kolei oznaczałoby wybuch bezrobocia w wielu firmach i rejonach Polski i zaprzestanie wielu programów rozwojowych – przestrzegał w rozmowie z WNP.PL Krzysztof Pietraszkiewicz.

Jak z kolei wskazała Rada Przedsiębiorczości w swojej niedawnej opinii, „wyrok TSUE wygenerowałby koszt dla sektora bankowego na poziomie około 100 mld zł, co jest kwotą powyżej 50 proc. funduszy własnych wszystkich banków działających w Polsce. Tak wielkie obciążenie naruszy stabilność i bezpieczeństwo rynku finansowego w Polsce”.

Kredyty frankowe to jednak niejedyny problem polskich banków. Łączne obciążenie sektora bankowego w 2022 roku z tytułu powszechnych wakacji kredytowych, rezerw związanych z kredytami frankowymi, podatku od aktywów oraz wpłat na System Ochrony Banków Komercyjnych, Bankowy Fundusz Gwarancyjny i Fundusz Wsparcia Kredytobiorców wyniosło 35 mld zł.

- Mamy obowiązek jako sektor bankowy wpłacać pieniądze na Bankowy Fundusz Gwarancyjny, zarówno na ochronę depozytów, jak i fundusz restrukturyzacji. Oprócz tego w ubiegłym roku największe banki wpłaciły 3,5 mld zł na System Ochrony Banków Komercyjnych. Banki zostały zobowiązane także do wpłacenia dodatkowych 1,5 mld zł na Fundusz Wsparcia Kredytobiorców. Oprócz tego wprowadzono powszechne wakacje kredytowe, które objęły ludzi bez względu na sytuację ekonomiczną, w jakiej są, i bez względu na to, kiedy zaciągali kredyty. Dodatkowo objęto tym rozwiązaniem kredyty ze stałym oprocentowaniem. Tak absurdalne rozwiązania powodują, że polski sektor bankowy jest nadmiernie obciążony, co skutkuje zmniejszeniem zdolności do finansowania rozwoju polskiej gospodarki – wyliczał Krzysztof Pietraszkiewicz.

A to finansowanie polskiej gospodarce będzie w najbliższym czasie potrzebne.

- Wchodzą nowe programy strategiczne, rozwojowe, musimy zrealizować wielkie projekty w energetyce, ciepłownictwie, cyfryzacji, automatyzacji, robotyzacji polskich przedsiębiorstw. Musimy uczestniczyć we współfinansowaniu projektów uzgodnionych w ramach unijnych programów regionalnego rozwoju, które będą realizowane przez samorządy terytorialne, ale też przez władze centralne – wymieniał Krzysztof Pietraszkiewicz.

Prezes ZBP podkreślił, że polski sektor bankowy ze względów regulacyjnych jest w sytuacji, w której natrafia także na problemy z budową bazy kapitałowej. Ta zaś ma znaczenie dla bezpieczeństwa poszczególnych instytucji, ich klientów i całego systemu bankowego.

- Banki muszą mieć odpowiedni kapitał na wypadek, gdyby pewna ilość aktywów kredytowych się zepsuła i trzeba było pokryć straty po to, żeby deponenci uzyskali swoje depozyty. Kapitał jest po to, żeby równoważyć, ewentualnie pokryć ryzyka, jakie mogą wystąpić w działalności bankowej. Mogą to być ryzyka kredytowe, ale i prawne, zdarzenia nadzwyczajne, jak wojna, z którą mamy do czynienia obecnie za naszą granicą – mówił prezes ZBP.

Na problemy z pozycją kapitałową polskich banków zwrócił uwagę również Janusz Miszczak, specjalista ds. ryzyka, partner w EY Polska.

- Oceniając nasz sektor bankowy, nie można nie dostrzegać, że w związku z niespotykaną gdzie indziej skalą obciążeń publicznych oraz często niezasadnymi roszczeniami prywatnymi pozycja kapitałowa banków jest dziś pod presją – zauważył.

Jak podkreślił, taka sytuacja nie tylko ogranicza potencjał banków do finansowania wzrostu gospodarczego, ale przy niekorzystnym rozwoju zdarzeń w otoczeniu, w którym działają polskie instytucje finansowe, stanowi zagrożenie dla ich stabilności finansowej.

Jak dodał Krzysztof Pietraszkiewicz, aby to zagrożenie nie zmaterializowało się, potrzebne są natychmiastowe działania.

- Zapewnienie stabilności i siły systemu bankowego w tych bardzo złożonych okolicznościach (inflacja, wojna, potrzeby finansowania gospodarki) jest wielką wartością. Dlatego to jest czas najwyższy na usunięcie zasadniczych zagrożeń (problem CHF i nadmiernych obciążeń) w drodze interwencji ustawowych. Jeśli rząd i politycy wszystkich opcji nie podejmą niezbędnych kroków, to popełnią niewybaczalny błąd – podsumował prezes ZBP.

Niski poziom kapitałów banków, zwłaszcza w sytuacjach kryzysowych, może doprowadzić bowiem do poważnych kłopotów szczególnie słabszych instytucji na polskim rynku, a nawet ich upadku, i zaważyć na bezpieczeństwie całego sektora bankowego.

Oglądasz archiwalną wersję strony Europejskiego Kongresu Gospodarczego.

Co możesz zrobić:

Przejdź do strony bieżącej edycji lub Kontynuuj przeglądanie